税款滞纳金该如何计算?

作者:佚名 来源:未知 时间:2024-12-13

在日常生活中,无论是个人还是企业,依法纳税都是应尽的义务。然而,有时由于各种原因,我们可能会错过税款缴纳的最后期限,这时就需要了解税款滞纳金的计算方法,以避免不必要的经济损失。那么,税款滞纳金是如何计算的呢?让我们详细了解一下。

一、税款滞纳金的概念

税款滞纳金,又称税收滞纳金,是指对不按纳税期限缴纳税款的纳税人,按滞纳天数加收滞纳税款一定比例的款项。它是税务机关对逾期缴纳税款的纳税人给予经济制裁的一种措施,旨在确保税收的及时入库和税收制度的公平执行。滞纳金具有法定性、强制性和惩罚性的特点。法定性意味着滞纳金是由国家法律、法规明文规定的款项,个人和其他团体都无权私自设立;强制性则体现在滞纳金是税务机关依法征收的,纳税人必须按时缴纳;惩罚性则指滞纳金是对超过规定的期限缴款而采取的惩罚性措施。

二、税款滞纳金产生的条件

税款滞纳金产生的前提条件是纳税人或扣缴义务人未按照规定期限缴纳或解缴税款。具体来说,当纳税人或扣缴义务人未在规定期限内完成税款缴纳或解缴义务时,税务机关会责令其限期缴纳,并从滞纳税款之日起,按日加收滞纳税款万分之五的滞纳金。

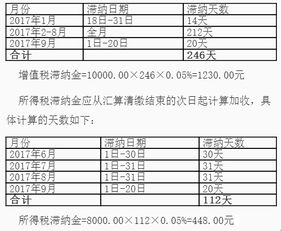

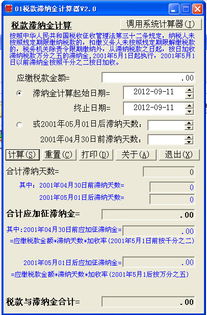

三、税款滞纳金的计算方式

税款滞纳金的计算方式相对简单,但具体数额却与多个因素相关。滞纳金的具体计算公式为:滞纳金=滞纳税款×滞纳天数×0.05%。其中,滞纳税款是指纳税人未按照规定期限缴纳的税款金额;滞纳天数是指从缴纳期限截止日的第二天算起,到实际缴纳税款当天为止的天数;0.05%是滞纳金加收率,即每日按滞纳税款的万分之五加收滞纳金。

例如,某企业应在2023年1月15日前缴纳税款10万元,但直到2023年2月1日才完成缴纳。此时,滞纳天数为17天(从1月16日算起至2月1日),滞纳金计算如下:

滞纳金=100,000元×17天×0.05%=850元

四、滞纳金计算中的注意事项

1. 起征点:在海关监督管理中,滞纳金按每票货物的关税、进口环节增值税、消费税单独计算,起征点为人民币50元。不足人民币50元的免予征收。这意味着,如果滞纳金计算结果低于50元,纳税人无需缴纳滞纳金。

2. 滞纳天数计算:滞纳天数从缴纳期限截止日的第二天算起,到实际缴纳税款当天为止。需要注意的是,这里的天数计算包括节假日和周末。因此,纳税人应尽量在缴纳期限前完成税款缴纳,以避免因节假日和周末而增加滞纳天数。

3. 滞纳金率:滞纳金率通常为每日万分之五,但不同税种和地区可能有所不同。纳税人应关注当地税务机关发布的相关规定,确保准确计算滞纳金。

4. 滞纳金加收:如果纳税人或扣缴义务人在税务机关责令的限期内仍未完成税款缴纳义务,那么税务机关将从滞纳税款之日起,每日按照滞纳税款的万分之五加收滞纳金。这意味着,滞纳金会随着时间的推移而不断增加,因此纳税人应尽快缴纳税款,以减少滞纳金的累积。

五、滞纳金与税收强制执行措施

逾期仍未缴纳税款的纳税人,税务机关可以采取税收强制执行措施。这些措施包括但不限于:查封、扣押、冻结纳税人的存款、财产等,甚至可能面临法律诉讼和刑事责任。因此,纳税人应严格遵守税法规定,按时缴纳税款,以避免不必要的法律风险和经济损失。

六、滞纳金缴纳的法律依据

税款滞纳金的缴纳法律依据主要包括《中华人民共和国税收征收管理法》等相关法律法规。其中,《中华人民共和国税收征收管理法》第三十二条规定:“纳税人未按照规定期限缴纳税款的,扣缴义务人未按照规定期限解缴税款的,税务机关除责令限期缴纳外,从滞纳税款之日起,按日加收滞纳税款万分之五的滞纳金。”这一规定明确了滞纳金的征收标准、计算方式和法律责任,为税务机关依法征收滞纳金提供了法律依据。

七、如何避免税款滞纳金

为了避免税款滞纳金,纳税人可以采取以下措施:

1. 关注纳税期限:纳税人应密切关注税务机关发布的纳税期限通知,确保在规定期限内完成税款缴纳。

2. 合理安排资金:纳税人应提前规划好税款缴纳所需的资金,避免因资金不足而错过缴纳期限。

3. 建立税务管理制度:企业应建立完善的税务管理制度,确保税款缴纳工作的规范化和流程化。

4. 及时咨询税务机关:对于税法规定不明确或存在疑问的地方,纳税人应及时向税务机关咨询,确保准确理解和遵守税法规定。

5. 利用电子税务局等便捷渠道:纳税人可以通过电子税务局等便捷渠道进行税款缴纳和查询,提高工作效率和准确性。

八、结语

税款滞纳金是税务机关对逾期缴纳税款的纳税人给予经济制裁的一种措施。纳税人应严格遵守税法规定,按时缴纳税款,以避免不必要的滞纳金和经济损失。同时,税务机关也应加强监管和执法力度,确保税收制度的公平执行和税收收入的及时入库。通过双方的共同努力,可以营造一个公平、公正、高效的税收环境,促进经济的持续健康发展。

- 上一篇: 如何轻松查看厦门公积金缴存证明?

- 下一篇: 轻松掌握:如何在防火墙中开启所需端口